「相続対策」と聞くと「相続税対策」を思い浮かべる方も多いのではないでしょうか。

しかし、相続税の対策としてやるべきではないものがあります。そこで、この記事では、一般的な相続税の相続対策としてやってはいけないものをご紹介します。

ところで、亡くなった方のうち相続税を払っている割合をご存知でしょうか?

国税庁の相続税の申告事績のデータでは、相続税の申告があったのは、亡くなった方全体のうち9%程度です。

『亡くなった方の相続で100人中9人の割合』でしか相続税の対象となっていないことが分かります。

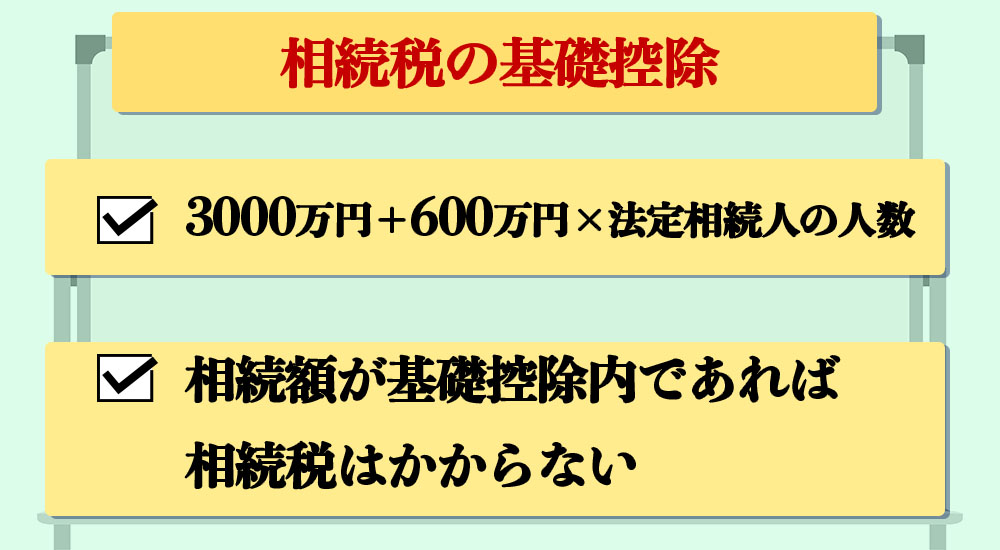

相続税対策を行なったため、相続税の対象から外れた方も多いと思いますが、何も対策しなかったとしても相続税の課税対象にはならない方もいらっしゃいます。その理由は、相続税には基礎控除があるからです。

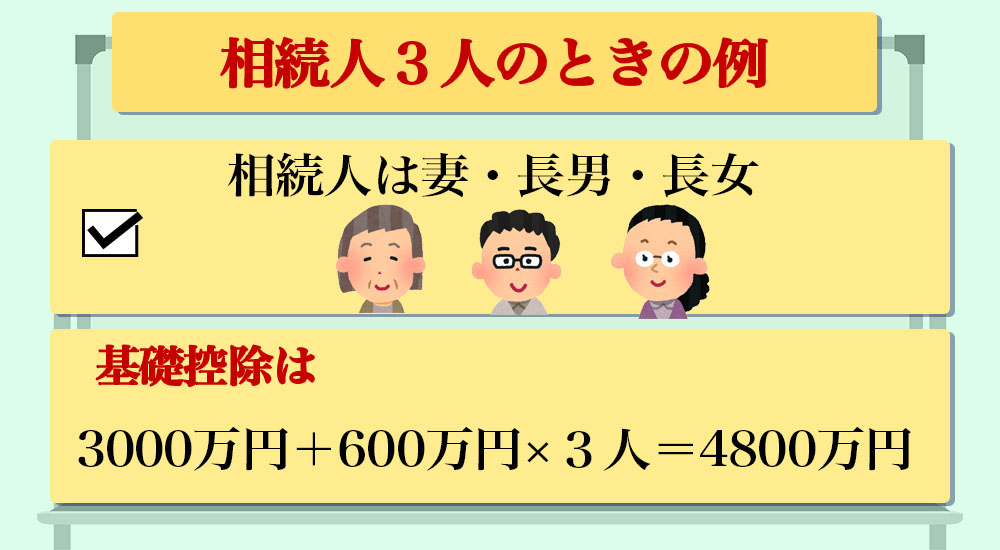

相続税の基礎控除の説明です

このご家庭の場合、遺産が4800万円以下であれば、相続税の課税はなく相続税の申告も不要となります。

相続人の数によって基礎控除額が変わってきますが、最低でも3000万円の基礎控除があることがお分かりいただけるかと思います。

相続税の課税対象となるのは10%以下です。上の例のように、そもそも相続税の課税対象にならないご家庭もあります。

この記事を読んで欲しい人

相続税対策で気をつけいたいことを知りたい方

子ども名義での預金

やってはいけない相続税対策の一つ目は、子供の名義で親が預金すること。いわゆる名義預金です。

名義預金とは、預金口座の名義人と実際に預金している人が違う口座をいいます。

名義預金は「贈与」に当たります。「贈与」とは贈与者(財産をあげる方)が無償で受遺者(財産をもらう方)に財産を譲る意思表示をし、それを受遺者が受諾することによって成立する契約です。

名義預金の場合、親や祖父母が子供や孫のために良かれと思って預金をするわけですが、名義預金は「贈与」ですので「贈与税」の対象となります。贈与契約の契約書を交わす方もほとんど居ないことでしょう。

相続発生後の名義預金は、亡くなった方の財産に持ち戻しされることになります。

要は、『祖父母は孫のためにせっせと預金していたと思っていたのに、相続人全員で分割する財産となってしまう』ということです。

名義預金は、相続税の対象となりますし、何ら相続税対策になりません。相続対策としてもまったく非合理的なものです。

名義預金を含めずに相続税を申告した場合は過少申告や無申告となりペナルティが課されることもありますので、名義預金での相続対策はやってはいけません。

名義預金は「贈与」に当たる。相続が発生すれば相続税の対象になる

相続税対策の養子をたくさん増やす

『養子縁組をすると相続税が安くなる』『相続税対策のため養子縁組した』といった話を耳にした方もいらっしゃると思います。

確かに養子縁組によって、法定相続人の数が増えるので、基礎控除額が増え、その分相続税が安くなるということは事実であり、養子縁組による相続税対策は一般的ものです。

しかし、相続税対策で行う養子縁組には条件があります。

相続税上では、実子がいない場合には二人まで、実子がいる場合には一人だけしか法定相続人に含めることができません。

ただし、特別養子縁組や配偶者の連れ子を養子にした場合などは人数制限はなく法定相続人に含められます。

※また、相続税とは関係なく、民法上では、養子が何人いても法定相続人となります。

何人でも養子にすれば相続税の対策になるというわけではなく、相続税の対策としての養子縁組には人数の制限があることに注意しなくてはいけません。

普通養子縁組で法定相続人に含められるのは、実子がいなければ2人まで。実子がいる場合は1人まで。

タワマン節税

タワマン節税とは、タワーマンションを購入することにより、現金を減らし不動産を購入することによって、相続税の対策を行うことです。

なぜタワマン購入が節税になるのか

相続税を考える上では、現金よりも不動産の方が評価額が下がると考えるのが一般的です。

例えば、現金2000万円の相続税評価額は2000万円ですが、この現金が不動産に変わった場合、建物は固定資産税評価額、土地は路線価(路線価が定められていない地域は倍率方式)によって相続税評価額が出されることになります。

タワーマンションの土地の相続税評価額は、土地全体の評価額を各部屋の占有面積に応じて分けて計算します。一般的に、マンションの土地の評価はマンション全体の敷地面積を路線価で評価し、各部屋の占有面積に応じて分けて計算します。

そのため、多くの住戸が入っているタワーマンションは相続税評価額が低くなるということです。

さらに、タワーマンションでは下層階と上層階で販売価格も売却する時の価格も大きく変わってきます。ここに相続税評価額とマンションの時価との間に大きな差が生じることになります。

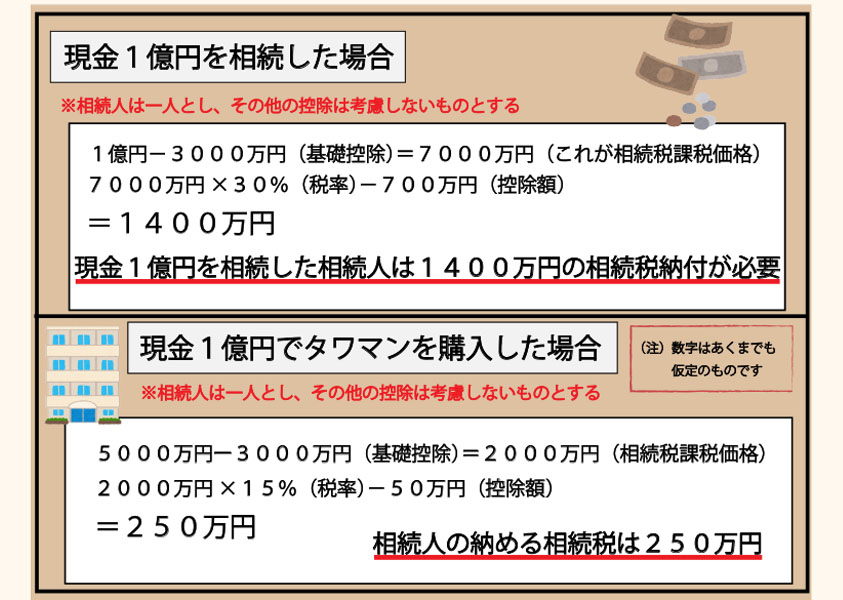

例えば、1億円で購入したタワーマンションの相続税評価額が5000万円であった場合と現金1億円を持っていた場合との相続税納付の違いはいくらになるのでしょうか?

相続税の計算には相続税の税率表を用います。

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | – |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

マンションの相続税評価額次第では、さらに相続税が低くなる可能性もあります。

そして、都内や大都市圏のマンションおいては時価が購入価格をより高くなるということも考えられます。

このようにして、現金で相続するよりも不動産に変えて相続する方が相続税が安くなるということから、不動産購入は相続税対策として一般的なものと認識されているわけです。

しかし、不動産価格というのものは変動があるものです。

節税した相続税以上に不動産購入価格と不動産価値との間に開きが生じ、結局のところ損害が出るということも往々にしてあるところです。

タワマン節税で追徴課税となった判例

2022年最高裁判所にて「評価通達と平等原則」に関する判決が下されました。

タワマン節税で国税側が勝訴し、処分庁が行なった相続人らに対する更生処分、賦課決定処分を認める形となりました。

この裁判では、「財産評価基本通達第1章総則6項」が適用されたものです。

この通達の定めによって評価することが著しく不適当と認められる財産の評価は、国税庁長官の指示を受けて評価する

財産評価基本通達6項

最高裁判所の判旨では『他の納税者と上告人(本裁判で敗訴した相続人のこと)との間に看過し難い不均衡を生じさせ、実質的な租税負担の公平に反する』としています。

要は、相続税を節税する目的で、他の納税者と著しく不公平になるほどのことをやりすぎてしまうのはダメということです。

この判決では、どの程度の節税対策ならダメになってしまうのか?という判断基準はされませんでいた。

不動産購入の相続税対策がすべていけないというわけではいけませんが、このような事例があったことには注意しなければいけません。

まとめ

今回は、相続対策の中でも、相続税の対策で気をつけたいことについて紹介してきましたが、いかがでしたでしょうか。

不動産購入や養子縁組による相続税対策は一般的になされているものです。相続税対策で不動産が役にたつと宣伝しているものも数多く目にするかと思います。

しかし、相続税の対策にしても知識がないと、不動産の価格変動で結局損をしてしまったり、無駄な養子縁組をしてしまったりしてしまうかもしれません。

そして、相続税の対象となる方は全体の9%程度であるという事実も把握しておく必要があります。誰も彼もが相続税対策が必要というわけではないということです。

遺言・相続のご相談は勝浦行政書士事務所にお任せください

勝浦行政書士事務所では、遺言・相続に関するご相談を承っております。

遺言書は法に則って作成しなければ無効になってしまう可能性もあります。

遺言書の作成や相続問題は人によって千差万別なものです。

相続アドバイザーの資格も持つ行政書士が、お一人お一人にあった的確なアドバイスをさせていただきます。

相続は問題が起こってからでは対策できることが限られてしまいます。

問題が起こる前に専門家にご相談ください。

初回相談料は無料ですので、どうぞお気軽にご相談ください。